中小機構が無料で提供している経営自己診断システムで、日経プライム市場の有名企業を分析してみよう。の続きです。今回はソフトバンクグループです。

経営自己診断システムは、企業が自らの財務データを入力することで、経営状態を分析し、強みや課題を明らかにするためのツールです。

ソフトバンクグループの分析結果

ソフトバンクグループの直近の通期決算は2024年3月期で5月13日に発表されました。

| 売上高 | 6兆7,565億円 |

| 営業利益(率) | 5,600億円(8.3%) |

| 経常利益(率) | 578億円(0.9%) |

ソフトバンクグループは、通信事業会社としてソフトバンクがありますが、グループ資産としての実態はビジョンファンドを中心とした投資会社の影響が大きいです。

典型的な国内企業との比較が難しいのですが、決算資料から読み取れる損益計算書と貸借対照表のデータを入力し、経営自己診断システムで分析してみました結果はこちらです。

ソフトバンクグループの総合分析結果

なんとトヨタ自動車とそっくりですね!生産性のスコアがダントツに良く、効率性が悪いと結果が出ました。中身も似ているのでしょうか?詳しくみていきましょう。

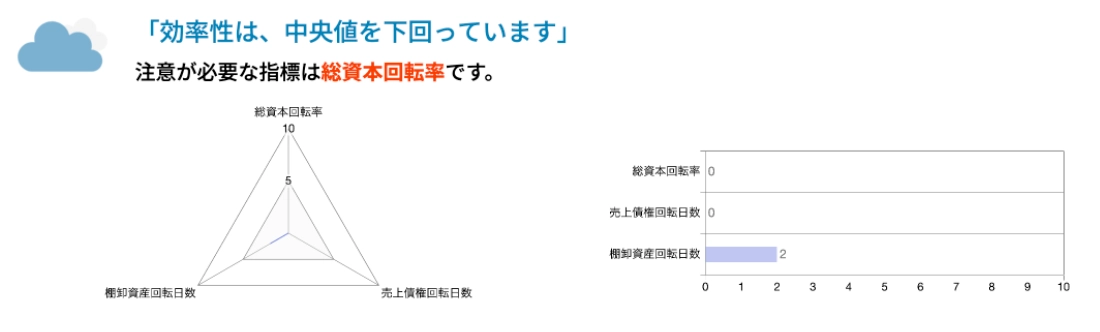

ソフトバンクグループの効率性は総資本回転率が低い

効率性の指標がすべて著しく低い結果となっていますが、これはソフトバンクグループの特殊性がよく現れています。

まず棚卸資産を持つ情報サービス業ということで、同業界で比較すると不利な結果となっています(情報サービス業は基本的に原材料や在庫を持たない)

ソフトバンクグループは、ZOZOやASKULなどリアルな商品を扱う企業も含め1,200以上の子会社を持つ多角企業なためです。

また、投資会社が実態のため資産が厚く、情報サービス業としての本業の収益規模が相対的に小さいため、総資本回転率や売上債権回転日数が極端に低スコアに振れています。

ちなみに総資産はトヨタ自動車の半分強、46兆円です。

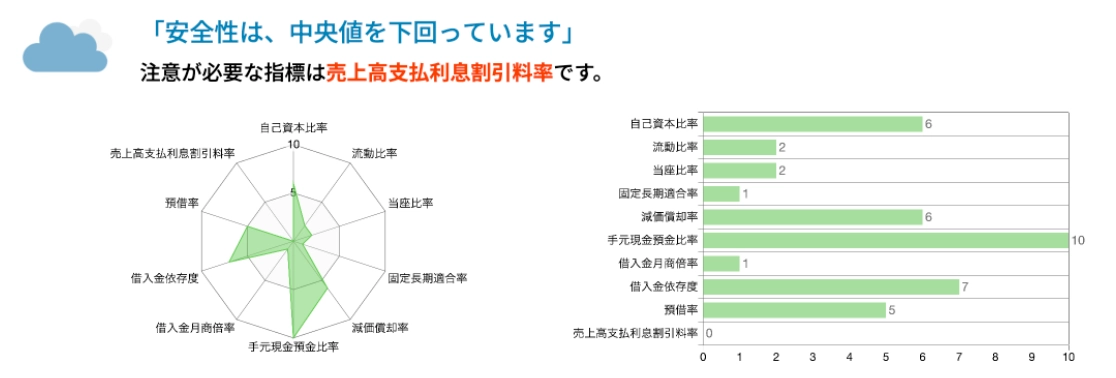

ソフトバンクグループの安全性は売上高支払利息割引料率が低い

安全性の中身はどうでしょうか。レーダーチャートはかなり歪になっていますね。

中でも指摘されている売上高支払利息割引料率ですが、これは収益規模に対する借入利息の割合で、通常ですと1%を越えると警戒しなければいけない目安とされています。

ソフトバンクグループはなんと6.4%もあります。借入金や社債をフル活用して投資事業に充てるソフトバンクグループの特徴がわかります。

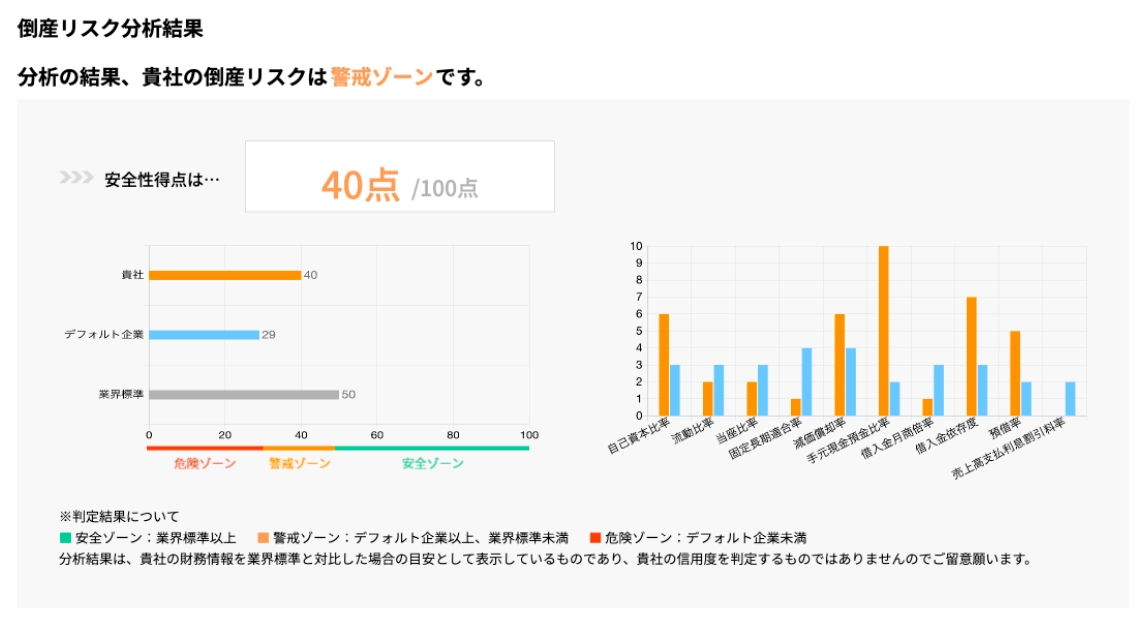

ソフトバンクグループの倒産リスクは40点で警戒ゾーン

おもしろいことに、安全性のスコアは40点と、倒産リスクはトヨタ自動車よりも高いと結果が出ました。

これまで株式市場では何度もソフトバンクグループが倒産するのではないかと噂が出ました。

こうしてみるとそれも頷ける結果なのですが、そもそも普通の事業会社とは事業構造も違うし、リスクの取り方、資金効率の考え方もまったく違うので、単純な評価は難しいところですね。

ラストを飾るのはファーストリテイリングです。次のポストで分析してみます。